Pour financer leurs objectifs de développement et la transition climatique, les pays émergents et les pays en développement ont besoin de 3 000 milliards de dollars par an jusqu’en 2030. Ce montant représente environ 7 % du produit intérieur brut 2022 de ces pays pris dans leur ensemble, ce qui constitue un défi de taille, en particulier pour les pays à faible revenu.

Il ressort de notre étude récente que de nombreux pays peuvent augmenter leur ratio impôts/PIB (ce qui leur permettrait d’assurer des services publics essentiels) dans une proportion allant jusqu’à 9 points de pourcentage, grâce à une meilleure conception de la fiscalité et à des institutions publiques plus solides. Exploiter ce potentiel fiscal stimulerait également le développement financier et l’entrepreneuriat dans le secteur privé. Un financement ainsi facilité, associé à des dépenses efficaces et bien ciblées, notamment pour améliorer la protection sociale, serait un grand pas en avant vers le développement durable.

En panne de progrès

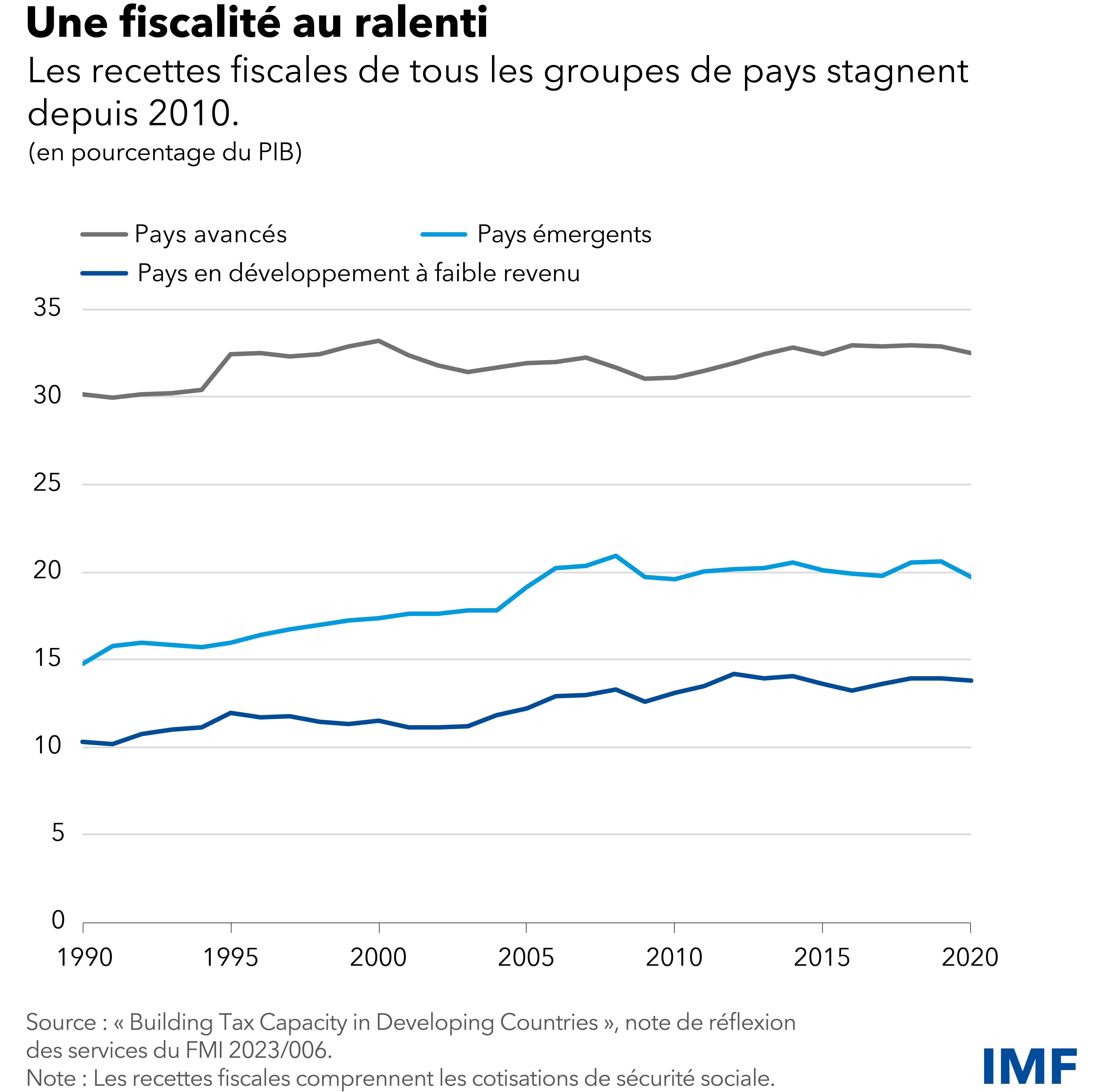

Dans les pays émergents et les pays en développement, le ratio moyen impôt/PIB a augmenté d’environ 3,5 à 5 points de pourcentage depuis le début des années 1990, sous l’effet principalement des taxes sur la consommation telles que la taxe sur la valeur ajoutée et les droits d’accise.

Certains pays, comme l’Albanie, l’Argentine, l’Arménie, le Brésil, la Colombie et la Géorgie, sont remarquablement bien parvenus à augmenter leurs recettes, mobilisant chacun plus de 5 points de pourcentage du PIB. Cette augmentation a toutefois été enregistrée en grande partie avant la crise financière mondiale de 2008, signe que les chocs récents rendent difficile et fragile tout progrès en la matière.

En outre, l’augmentation des recettes depuis le début des années 1990 a été très variable d’un pays à l’autre. La moitié des pays émergents et les deux tiers des pays à faible revenu avaient en 2020 un ratio impôts/PIB inférieur à 15 %, un point de bascule au‑dessus duquel il a été constaté que la croissance s’accélérait. En outre, les pays riches en ressources naturelles génèrent généralement moins de recettes fiscales, dans la mesure où certains États réduisent leurs impôts en raison de l’augmentation des recettes tirées des ressources naturelles.

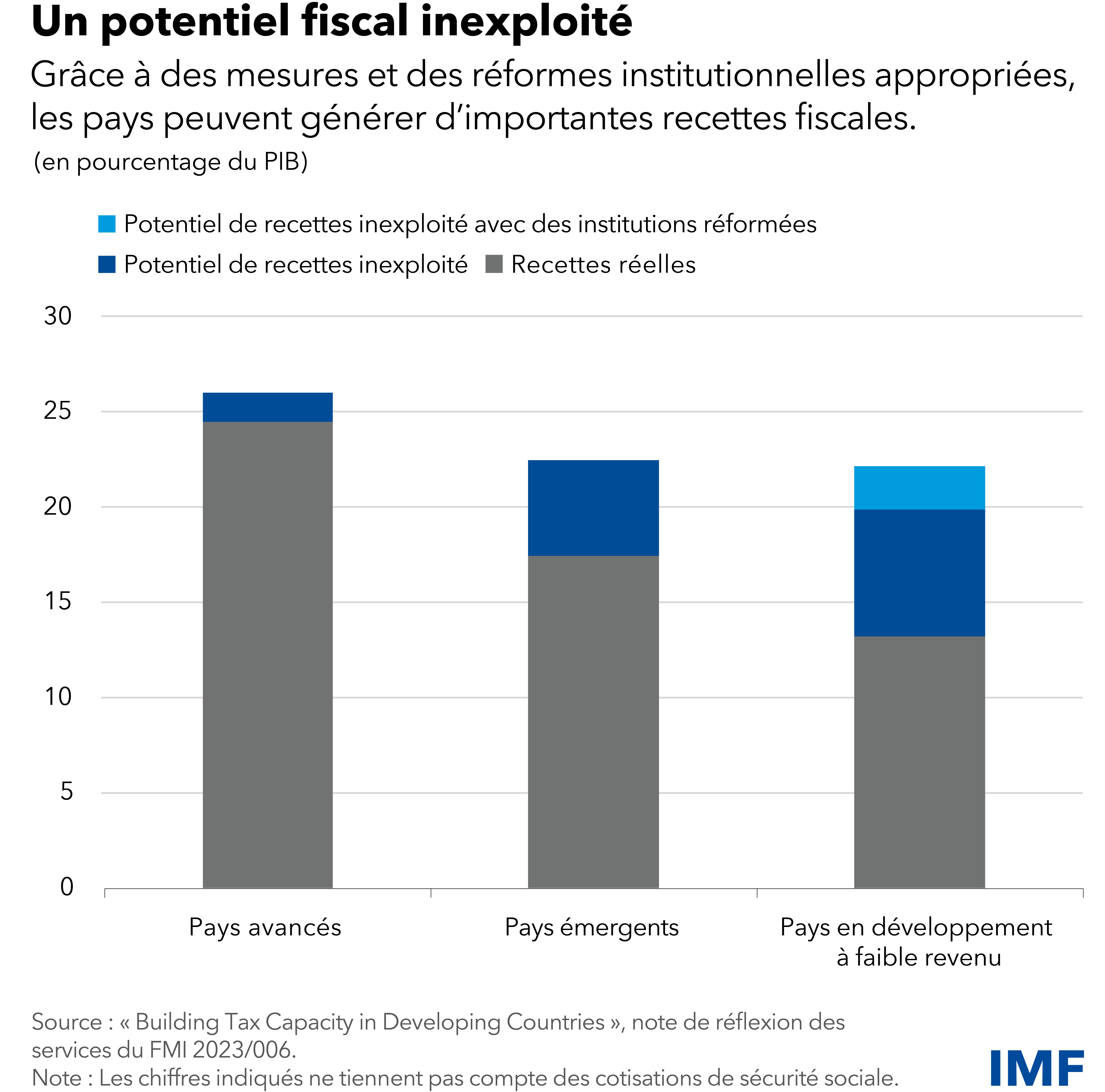

Les pays disposent d’une grande marge de manœuvre pour mobiliser davantage de recettes sur la base de leur potentiel fiscal, qui est le montant maximum que peut percevoir un pays compte tenu de sa structure économique et de ses institutions. Selon nos conclusions, les pays à faible revenu pourraient augmenter leur ratio impôts/PIB de 6,7 points de pourcentage en moyenne.

Amener les institutions publiques à un niveau comparable à celles des pays émergents, notamment par une réduction de la corruption, permettrait d’obtenir une hausse supplémentaire de ce ratio de 2,3 points. Au total les recettes pourraient augmenter de 9 points de pourcentage du PIB, une progression spectaculaire de deux tiers par rapport au ratio impôts/PIB en 2020, ce qui aiderait fortement l’État à remplir son rôle crucial en matière de développement.

Les pays émergents peuvent eux aussi augmenter leur ratio impôts/PIB — de 5 points de pourcentage en moyenne. S’ils parviennent à rapprocher la qualité de leurs institutions de la moyenne des pays avancés, ils pourront gagner 2 à 3 points supplémentaires.

Certains décideurs comptent sur une hausse des recettes grâce à la collaboration internationale en cours sur l’imposition des bénéfices des grandes sociétés multinationales. Les effets directs de cette initiative sur les recettes ne devraient toutefois couvrir qu’une infime partie des besoins globaux en recettes, comme le montre un document d’orientation publié en février.

Les réformes essentielles

La capacité fiscale des gouvernements doit être renforcée par une approche exhaustive et institutionnelle, axée sur l’optimisation des principales politiques fiscales du pays. Concrètement, nous conseillons ce qui suit :

· Améliorer la conception et l’administration des principaux impôts nationaux : taxes sur la valeur ajoutée, accises, impôts sur le revenu des personnes physiques et impôts sur le revenu des sociétés. Dans les pays à faible revenu, par exemple, les recettes de TVA pourraient être doublées en limitant les traitements préférentiels et en renforçant le respect des règles, sans augmenter les taux d’imposition standard. Par ailleurs, l’adoption généralisée des technologies numériques permettrait d’améliorer la perception des recettes et de réduire le non-respect des règles.

· Mener des réformes ambitieuses et mettre l’accent sur l’élargissement de l’assiette fiscale par la rationalisation des dépenses fiscales, une imposition plus neutre des revenus du capital et une meilleure utilisation de l’impôt foncier. En règle générale, ce ne sont pas les taux d’imposition non ajustés qui sont les plus concernés. Les droits d’accises, en particulier les accises sur les carburants et les mécanismes de tarification du carbone, peuvent atténuer les coûts liés à la santé et au climat au niveau national. À long terme, cette approche multidimensionnelle peut permettre de concilier équité et efficacité, le talon d’Achille en matière de gestion de l’économie politique des réformes fiscales.

· Améliorer les institutions qui régissent le système fiscal et pilotent la réforme fiscale. L’économie politique de la réforme fiscale se révèle complexe. Les décideurs doivent disposer d’éléments concrets pour convaincre le public des avantages et présenter les progrès accomplis progressivement. Pour cela, il faut des effectifs suffisants pour prévoir et analyser l’impact des politiques fiscales sur l’économie, des agents publics mieux formés à la conception et à la mise en œuvre des politiques fiscales, une meilleure utilisation des technologies numériques pour renforcer le respect des règles, ainsi que la transparence et des garanties quant à la manière dont les politiques et l’administration seront transposées dans la législation.

Établir judicieusement les priorités et coordonner les réformes entre les organismes publics, compte tenu de l’importance du contexte institutionnel global. Un cercle vertueux est ainsi créé : des institutions plus efficaces permettent d’améliorer les capacités de l’État, ce qui accroît la qualité de la conception de l’impôt et son acceptation par les citoyens. Telle est, en résumé, l’approche du FMI pour aider les pays à réformer leur système fiscal et à augmenter les recettes intérieures.